Créer une entreprise ressemble parfois à une course d’obstacles. Entre les statuts, le business plan et les formalités administratives, la fiscalité arrive souvent en bout de liste. Pourtant, c’est souvent elle qui réserve les plus mauvaises surprises. Pour éviter les pièges et sécuriser vos premiers pas d’entrepreneur, entourez-vous bien dès le départ. Un avocat fiscaliste peut vous éviter bien des maux de tête et surtout des erreurs aux conséquences durables.

Choisissez le bon régime fiscal dès la création de votre structure

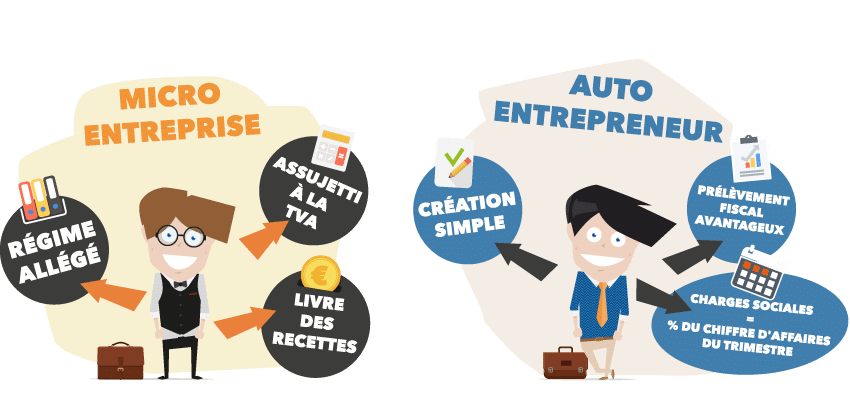

Au moment d’immatriculer votre entreprise, vous devrez trancher entre différents régimes fiscaux. Micro-entreprise ou réel simplifié. Impôt sur le revenu ou impôt sur les sociétés. Ces choix ne sont pas de simples cases à cocher. Ils influencent directement vos charges, votre rémunération et vos perspectives d’évolution.

Prenons un cas concret. Vous décidez de lancer votre activité sous la forme d’une SAS dans les Alpes-Maritimes. Mais qui dit SAS dit imposition sur les bénéfices à l’impôt sur les sociétés. Êtes-vous prêt à assumer cette fiscalité dès votre première année d’activité ? Une erreur de casting fiscal peut se traduire par une charge imprévue ou un manque de flexibilité pour réinvestir.

Dans ce cas, grâce à l’expertise d’un cabinet fiscal à Nice par exemple, vous pouvez comparer objectivement les régimes existants. L’avocat fiscaliste examine vos prévisions, vos ambitions de développement et même vos éventuels investisseurs. Le bon régime fiscal dès le départ vous permet d’alléger votre imposition et de structurer votre croissance sur des bases solides.

Protégez vos intérêts personnels en anticipant les risques fiscaux

La création d’une entreprise implique souvent d’engager son patrimoine personnel. Ce point est fréquemment sous-estimé au démarrage, l’enthousiasme prenant le pas sur la prudence. Pourtant, une gestion fiscale approximative, des erreurs de déclaration ou une interprétation erronée des réglementations peuvent entraîner des conséquences financières graves.

L’avocat fiscaliste ne se limite pas à l’aide au choix d’un statut juridique. Il joue un rôle essentiel de prévention et de sécurisation. Son expertise lui permet d’identifier les zones de risque, de connaître les méthodes de contrôle fréquemment utilisées par l’administration fiscale et de cerner les seuils de tolérance. Il conseille également sur les stratégies permettant de séparer clairement les biens personnels des actifs professionnels, afin d’éviter toute confusion ou responsabilité solidaire en cas de difficulté.

Son intervention permet de sécuriser les pratiques, de rédiger les documents justificatifs nécessaires et d’alerter sur les limites à ne pas dépasser. Il aide ainsi à naviguer dans un cadre réglementaire complexe, évitant de découvrir les règles au moment d’un contrôle.

Bénéficiez d’un accompagnement stratégique pour optimiser vos charges

Optimiser vos charges ne signifie pas nécessairement chercher des failles dans le système. Il s’agit plutôt d’utiliser intelligemment les outils prévus par la loi. De nombreux dispositifs existent, tels que les crédits d’impôt, les exonérations temporaires ou les amortissements exceptionnels. L’enjeu est de savoir comment les activer correctement pour en tirer parti.

L’avocat fiscaliste ne se contente pas de remplir des formulaires. Il élabore avec vous une véritable stratégie personnalisée. Il identifie les leviers fiscaux pertinents en fonction de votre secteur d’activité et de votre localisation géographique. Ce professionnel vous conseille sur les investissements les plus avantageux d’un point de vue fiscal et vous aide à intégrer ces considérations dès l’élaboration de votre plan de trésorerie. Son rôle est de vous guider dans l’optimisation de vos charges de manière conforme et efficace.

Anticipez vos obligations déclaratives pour éviter les erreurs coûteuses

Le calendrier fiscal de votre entreprise ne vous attend pas. Les échéances arrivent vite et ne tolèrent aucun retard. Qu’il s’agisse des déclarations de TVA, des acomptes d’impôt ou des taxes locales, une simple erreur de date ou une déclaration incomplète peut entraîner des pénalités significatives. Et plus votre entreprise se développe, plus ces obligations se multiplient, rendant la gestion de plus en plus complexe.

Dans cette situation, l’accompagnement d’un avocat fiscaliste fait toute la différence. Ce professionnel vous aide à établir un calendrier fiscal précis et adapté à votre activité, s’assurant que toutes les dates importantes sont identifiées et respectées. Il vérifie minutieusement vos déclarations avant envoi, vous alertant en cas de nouvelle obligation légale ou de changement réglementaire. Son rôle est de s’assurer que vous ne manquiez aucune échéance, même en période de forte activité, vous offrant ainsi une tranquillité d’esprit précieuse.

L’avocat fiscaliste vous forme également à reconnaître les documents sensibles et à centraliser les justificatifs nécessaires, facilitant ainsi la préparation de vos déclarations. Il met en place des procédures internes rigoureuses pour éviter les oublis ou les approximations. Son expertise vous offre une sécurité juridique et fiscale indispensable pour la pérennité de votre entreprise.